Wie bereits von Jochen beschrieben, hat Zooplus vor kurzem die aktuellen Quartalszahlen veröffentlicht. Für den weiteren positiven Verlauf der Aktienentwicklung steht jetzt die Frage im Raum, ob die ersten Vorsteuergewinne der Beginn einer profitablen Entwicklung sind oder ob es nur ein kurzer, vom Management durch reduzierte Marketingausgaben gesteuerter, Ausflug in die Profitabilität ist, um den Aktienkurs weiter zu beflügeln oder andere unternehmerische Ziele zu erreichen. Ist Zooplus also ein Papiertiger, der bald zusammenfallen wird oder der 800-pound Gorilla der im durchaus attraktiven Tierbedarf-Markt eine dominante Position eingenommen hat?

Wie bereits von Jochen beschrieben, hat Zooplus vor kurzem die aktuellen Quartalszahlen veröffentlicht. Für den weiteren positiven Verlauf der Aktienentwicklung steht jetzt die Frage im Raum, ob die ersten Vorsteuergewinne der Beginn einer profitablen Entwicklung sind oder ob es nur ein kurzer, vom Management durch reduzierte Marketingausgaben gesteuerter, Ausflug in die Profitabilität ist, um den Aktienkurs weiter zu beflügeln oder andere unternehmerische Ziele zu erreichen. Ist Zooplus also ein Papiertiger, der bald zusammenfallen wird oder der 800-pound Gorilla der im durchaus attraktiven Tierbedarf-Markt eine dominante Position eingenommen hat?

Die Aktie von Zooplus befindet sich zur Zeit in der Nähe der 60-€-Grenze und hat nach einer negativen Entwicklung im Jahr 2012 in 2013/14 eine sehr gute Performance gezeigt. Der momentane Stand der Aktie zeigt erhebliche Investitionsbereitschaft und eine ungebrochene Erwartung des Marktes in zukünftige Gewinne bzw. Kurszuwächse.

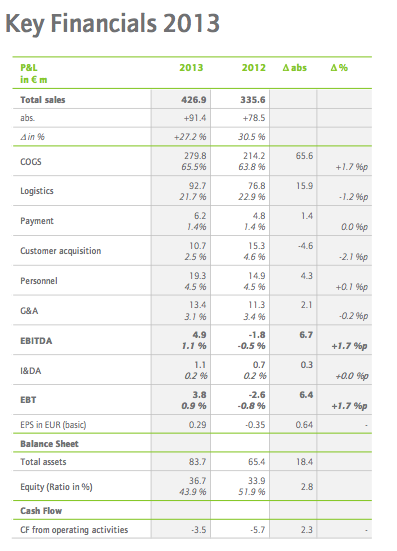

Das Unternehmen hat auch in der Investorenpräsentation aus dem April 2014 mit einem leicht positiven Vorsteuergewinn geglänzt. Zur ersten Einordnung des Gewinns – wir sprechen über eine EBT Marge von 0,9% – das ist höchstes ein gutes Ergebnis, wenn man die 27,5% Umsatzwachstum berücksichtigt. Es bedeutet zwar, dass Gewinne erzielt wurden aber eigentlich zeigt es, dass ein Umsatz von €427 Millionen erzielt werden musste, um €3,8 Millionen vor Steuern zu verdienen. Da ist sogar Geld auf dem Sparkonto von der Oma vergleichsweise besser angelegt. In nur wenigen Industrien, wäre das ein gutes Ergebnis und eine gesunde Gewinnmarge sieht sicherlich anders aus. Weiterhin ergibt sich im Vergleich zu 2012 ein interessantes Bild. Diese Gewinne wurden nämlich lediglich erzielt, weil die Marketingausgaben drastisch reduziert wurden. In 2012 wurden 4,6% (€15.3 Millionen) der Umsätze in die Kundengewinnung reinvestiert und in 2013 lediglich 2,5% (€10,7 Millionen). Dies wird in der Investorenpräsentation zwar gezeigt aber nur unzureichend erklärt. Hier wird auf höhere Wiederkaufraten und Steigerung der Effizienz hingewiesen aber es wird nicht gesagt, ob diese Reduzierung nachhaltig erfolgreich war oder aber die Reduzierung der Wachstumsrate von 30,4% auf 27,5% in direktem Zusammenhang steht. Es bleibt abzuwarten, ob die neue Ausgabenhöhe von ca. 2,5% der Umsätze Zooplus zum weiteren Wachstum ausreicht. Die Umsätze von Zooplus steigen schnell und 27,2% Wachstum von 2012 auf 2013 sind ohne Frage ein beachtlicher Sprung. Hier wäre es vor allem interessant, zwischen Wachstum in etablierten Märkten und neuen Märkten zu unterscheiden. Ebenfalls ist zu beachten, dass das jährliche Wachstum von Jahr zu Jahr deutlich langsamer wird. (’11 37,7%; ’12 30,4%; ‚’13 27,5%)

Das Unternehmen hat auch in der Investorenpräsentation aus dem April 2014 mit einem leicht positiven Vorsteuergewinn geglänzt. Zur ersten Einordnung des Gewinns – wir sprechen über eine EBT Marge von 0,9% – das ist höchstes ein gutes Ergebnis, wenn man die 27,5% Umsatzwachstum berücksichtigt. Es bedeutet zwar, dass Gewinne erzielt wurden aber eigentlich zeigt es, dass ein Umsatz von €427 Millionen erzielt werden musste, um €3,8 Millionen vor Steuern zu verdienen. Da ist sogar Geld auf dem Sparkonto von der Oma vergleichsweise besser angelegt. In nur wenigen Industrien, wäre das ein gutes Ergebnis und eine gesunde Gewinnmarge sieht sicherlich anders aus. Weiterhin ergibt sich im Vergleich zu 2012 ein interessantes Bild. Diese Gewinne wurden nämlich lediglich erzielt, weil die Marketingausgaben drastisch reduziert wurden. In 2012 wurden 4,6% (€15.3 Millionen) der Umsätze in die Kundengewinnung reinvestiert und in 2013 lediglich 2,5% (€10,7 Millionen). Dies wird in der Investorenpräsentation zwar gezeigt aber nur unzureichend erklärt. Hier wird auf höhere Wiederkaufraten und Steigerung der Effizienz hingewiesen aber es wird nicht gesagt, ob diese Reduzierung nachhaltig erfolgreich war oder aber die Reduzierung der Wachstumsrate von 30,4% auf 27,5% in direktem Zusammenhang steht. Es bleibt abzuwarten, ob die neue Ausgabenhöhe von ca. 2,5% der Umsätze Zooplus zum weiteren Wachstum ausreicht. Die Umsätze von Zooplus steigen schnell und 27,2% Wachstum von 2012 auf 2013 sind ohne Frage ein beachtlicher Sprung. Hier wäre es vor allem interessant, zwischen Wachstum in etablierten Märkten und neuen Märkten zu unterscheiden. Ebenfalls ist zu beachten, dass das jährliche Wachstum von Jahr zu Jahr deutlich langsamer wird. (’11 37,7%; ’12 30,4%; ‚’13 27,5%)

Weiterhin weißt das U nternehmen auf bestehende Kreditlinien und eine starke Bilanz mit ausreichend liquiden Mitteln hin. Dies mag vielleicht stimmen aber Cash Reserven von €5,6 Millionen zum Jahreswechsel erscheinen für ein Unternehmen mit fast €500 Millionen Umsatz und negativem Working Capital nicht unbedingt viel. Sicherlich helfen hier die Kreditlinien über €25m die zu ca. 50% genutzt werden aber eine sichere Geschäftsentwicklung sieht aus einer Liquiditäts-Perspektive sicherlich anders aus. Durch die Aktiennotierung und noch relativ schuldenfreie Bilanz hat Zooplus hier noch Spielraum aber dieser könnte durch Fehler bei der Internationalisierung und dem Working Capital Management extrem schnell zusammen schmelzen. Es ist nämlich auch wichtig zu beachten, dass die folgenden Gesellschaften in den Jahresabschluss 2013 nicht mit einbezogen wurden:

nternehmen auf bestehende Kreditlinien und eine starke Bilanz mit ausreichend liquiden Mitteln hin. Dies mag vielleicht stimmen aber Cash Reserven von €5,6 Millionen zum Jahreswechsel erscheinen für ein Unternehmen mit fast €500 Millionen Umsatz und negativem Working Capital nicht unbedingt viel. Sicherlich helfen hier die Kreditlinien über €25m die zu ca. 50% genutzt werden aber eine sichere Geschäftsentwicklung sieht aus einer Liquiditäts-Perspektive sicherlich anders aus. Durch die Aktiennotierung und noch relativ schuldenfreie Bilanz hat Zooplus hier noch Spielraum aber dieser könnte durch Fehler bei der Internationalisierung und dem Working Capital Management extrem schnell zusammen schmelzen. Es ist nämlich auch wichtig zu beachten, dass die folgenden Gesellschaften in den Jahresabschluss 2013 nicht mit einbezogen wurden:

- Im zweiten Quartal 2011 gegründete 100 %-ige Tochtergesellschaft zooplus EE TOV, Kiew, Ukraine mit einem Eigenkapital von 10 TEUR

- Im November 2012 gegründete 100 %-ige Tochtergesellschaft zooplus Nederland B.V., Rotterdam, Niederlande mit einem Eigenkapital von 10 TEUR

- Im Februar 2013 gegründete 100 %-ige Tochtergesellschaft zooplus d.o.o., Zagreb, Kroatien mit einem Eigenkapital von 3 TEUR

- Im Mai 2013 gegründete 100 %-ige Tochtergesellschaft Tifuve GmbH, München, Deutschland mit einem Eigen- kapital von 25 TEUR

Quelle: Geschäftsbericht Zooplus 2013 Seite 34

Diese Tochtergesellschaften werden also erst jetzt bzw. im Geschäftsjahr 2014 mit Kapital ausgestattet und operativ tätig. Diese Erweiterungen stellen sicherlich ein gewisses Risiko da und im Falle von z.B. der Tochtergesellschaft in der Ukraine ist durch externe politische Entwicklungen sicherlich nicht mit einer positiven Entwicklung zu rechnen. Weiterhin bleibt ab zu warten, wie sich die Zahlen durch eine anstehende volle Konsolidierung in 2014 verändern werden.

Insgesamt sind also die Gewinne gering und wurden auf Kosten der Marketingaktivitäten erzielt. Weiterhin sind erhebliche Risiken der Internationalisierungsstrategie noch nicht in die Finanzangaben mit aufgenommen worden. Das Wachstumsniveau ist von einem hohen Niveau ebenfalls deutlich rückläufig.

In der Präsentation sind weitere wirklich besorgniserregende Trends zu erkennen. Das Managment Team konnte eindeutig nicht einen Weg aus dem ruinösen, online Preiswettbewerb finden. Immer mehr Unternehmen drängen in den (Online-) Markt von Zooplus und die erste Reaktion von Zooplus ist es die Preise zu senken und deutlich an Marge zu verlieren. Kann so den vielen Nichenanbietern aber auch Platzhirschen wie Amazon Einhalt geboten werden? COGS wurden von 63,8% in 2012 auf 65,5% erhöht und somit die Preise der Waren für die Endkonsumenten reduziert. Dies hat sicherlich zum Teil auch die reduzierten Marketingausgaben aufgehoben. Diese Preisreduzierung ist allerdings nicht nachhaltig und wird zu einem Preiswettbewerb führen bei dem im günstigsten Fall der Konsument gewinnt, weil die Unternehmen am Markt mit Fremdkapital die Konsumentenpreise quer subventionieren. Was allerdings noch schwerer wirkt ist die Aussage, dass auch Zooplus nicht nachhaltig Kunden an das Geschäftsmodell gebunden hat. Dir Firma ist ja schon einige Zeit operativ aktiv und die einzige effektive Marktverteidigung ist eine Preisreduzierung – loyale Kunden und nachhaltige Kundenbindung sehen sicherlich anders aus. Ein Preiswettbewerb macht keinem Händler oder Hersteller auf lange oder sogar mittelfristige Zeit Spaß. Es ist nicht nachhaltig und auch Zooplus zeigt, dass es ein bloßer Transaktionsgehilfe (Logistik und Payment) ist, von dem Kunden jederzeit abspringen, um sich beim jeweils günstigeren Konkurrenten zu bedienen. Ein erfolgreiches Geschäftsmodell sieht anders aus.

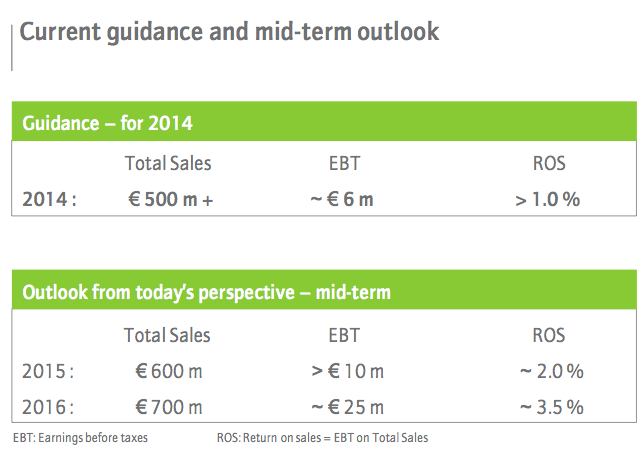

Was dürfen wir also in Zukunft von Zooplus erwarten? Sicherlich weiteres Wachstum im 2-stelligen Bereich aber die gezeigten Gewinnmargen von ca. 1% 2014 hin zu 4% in 2016 erscheinen hoch spekulativ, wenn der Preiswettbewerb weiterhin betrieben wird. Aus den gezeigten Slides scheinen die Ziele jedenfalls ambitioniert. Es stellt sich weiterhin die Frage, was die wirklichen Ziele von Zooplus sind. Wenn Expansion und die Verteidigung der Marktstellung im Vordergrund stehen – warum werden dann Marketingausgaben reduziert? Jeder Investor wäre doch bereit weiterhin zu reinvestieren und die Marktposition zu festigen – die gezeigten, sehr geringen Gewinne, machen ja kurzfristig niemanden glücklich. Was also möchte das Management erzielen? Zur Zeit sieht es nach einem Split zwischen Wachstum und Gewinnen aus, der keinen so richtig glücklich macht. Leider muss ich also auch bei diesem E-Commerce Unternehmen ehr auf das Bild unten setzen als auf den Kampfgorilla am Anfang des Artikels.