Neben den operativen Ergebnissen und einigen Kennzahlen ist die aktuelle Investorenpräsentation von Kinnevik eine spannende Anleitung für die aktuellen Firmenbewertungen des Branchenprimus Rocket Internet und aller der damit verknüpften Unternehmen. Hier ist zum einen die Art der Bewertung (Multiple, Sum-of-parts) und die genutzten Multiples für den endgültigen Wert innerhalb der Kinnevik Bilanz spannend. Mitbewerber und Start-Ups bekommen auf diesem Wege gute Vergleichsgrößen aus dem B2C Umfeld des Rocket Imperiums und so manch ein Unternehmensverkäufer aus der digitalen Branche dürfte sich über die Entwicklung sehr freuen.

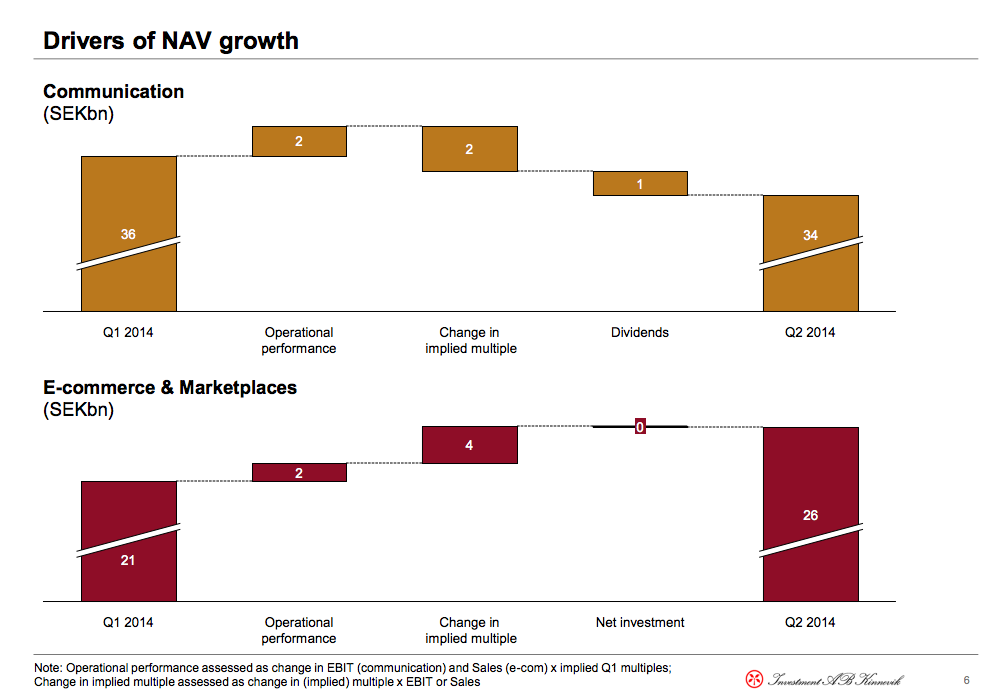

Anderseits sollte auch die Entwicklung der absoluten Bewertungsgrundlage beachtet werden.Vor allem in der Grafik des Wertzuwachses wird klar, wie wichtig die Multiple Bewertung der einzelnen Modelle ist, da hier der mit Abstand größte Wertzuwachs im Rocket Imperium erzielt wird (Slide 6 „Drivers of NAV growth“). Dies ist vor allem dann spannend, wenn man berücksichtig, dass die Multiple Entwicklung bei den vergleichbaren und öffentlich gehandelten Unternehmen im Schnitt erheblich gefallen sind.

Kinnevik hat hier die sehr mutige Sichtweise, dass das Rocket Imperium sich mit den Flagschiffen genau gegenteilig zum Markttrend entwickelt. Dies wird sicherlich auch durch die aktuellen, nicht öffentlichen, Beteiligungen bzw. Bewertungen von Rocket bzw. Rocket Beteiligungen unterstützt.

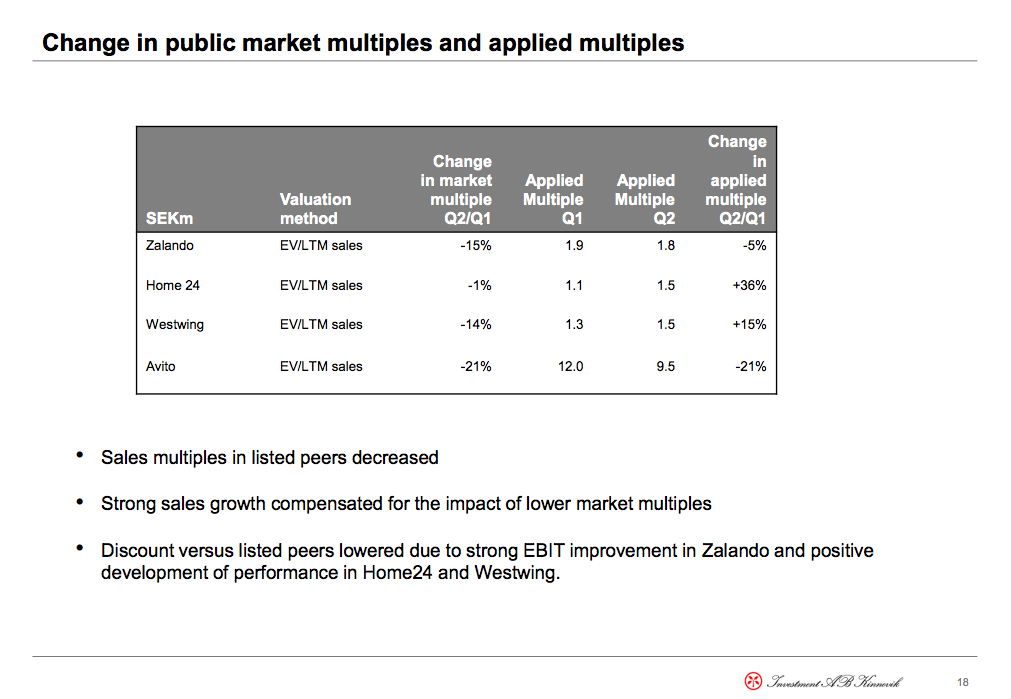

Während die „Peer Group“ in den Bewertungen fällt (Home 24 -1% und Westwing -14%) werden die Multiples bei den Rocket Beteiligungen Home24 um knackige 36% und bei Westwing um 15% erhöht. Jochen hat hierzu, insbesondere mit Fokus auf Asos, auch schon eine spannende Analyse erstellt. Für beide Unternehmen ergibt sich somit eine Differenz zur Marktentwicklung von 37% einerseits und 29% anderseits.

Das sehe ich als sportlich an und die Begründung, dass dieser normalweise niedrigere Wert erhöht wird, nämlich von 1,1x auf 1,5x (Home 24) und von 1,3x auf 1,5x (Westwing) ist mit „besserer Performance“ auch sehr, sehr nebulös.

Insgesamt scheint es aber so, als ob das etwas eingetrübte Börsenbarometer somit keine wirklichen Auswirkungen auf die Bewertung von digitalen Modellen zu haben scheint. Herzlichen Glückwunsch, falls ihr grade plant eure Unternehmen zu verkaufen. Rocket & Co. sehen immer noch einen ungebrochenen Aufstieg des E-Commerce und vor allem einen Aufstieg der damit verknüpften Handelsmodelle. Basierend auf der Kinnevik Präsentation können die Multiples noch einmal erhöht werden. Ob hier aber die Realität oder pre-Rocket/Zalando Börsengang-Hoffnungen die Entwicklung bestimmten bleibt ab zu warten.

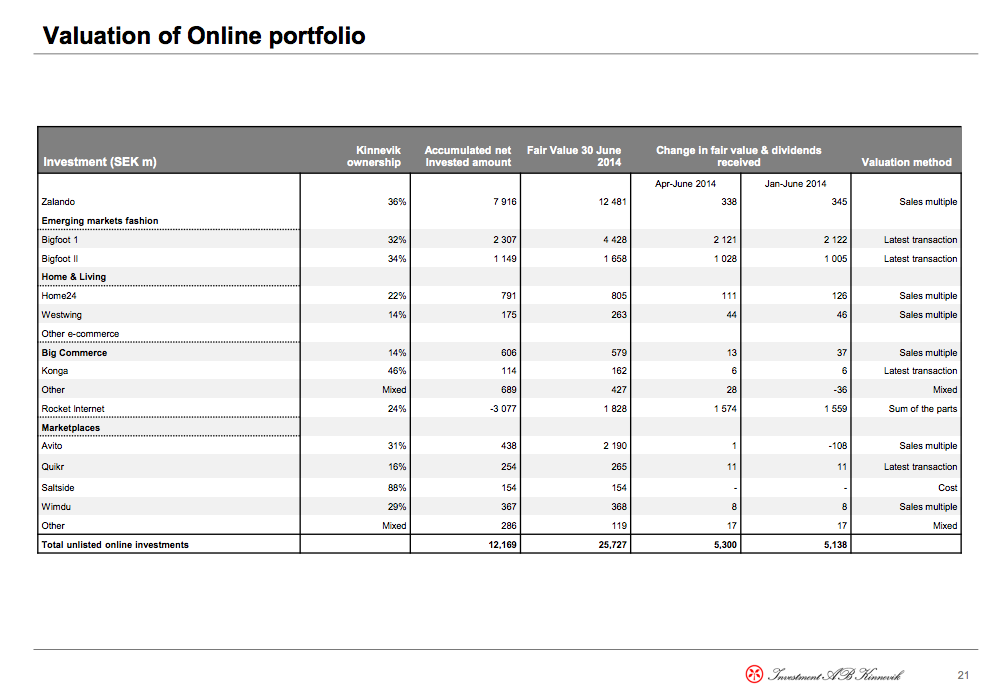

Ebenfalls spannend sind die Daten auf Seite 21 der Präsentation. (Slide 21) Hier wird die Bewertungsmethode für diverse weitere Methode dargestellt.

Wie auch vorher wird deutlich, dass beim Rocket-Börsengang sicherlich nicht mit Gewinnerwartungen argumentiert wird, sondern lediglich mit Hoffnung durch die Umsatz-Marktmacht in Zukunft einmal Profite zu erzielen. Die Bewertungsmethode „Sales multiple“ ist hier fast überall zu lesen.

Wir dürfen gespannt bleiben, mit welcher Bewertung Zalando und Rocket an die Börse gehen und die institutionellen Investoren (die mit Abstand das größte Zeichnungsvolumen bei einem Börsengang ausmachen dürften) die gleiche Ansicht wie Kinnevik vertreten und sich durch die Eintrübung der Börsenentwicklung nicht beeindrucken lassen. Der Einstieg des neuen Investors bei Rocket zementiert aber weiterhin ein sehr positives Bild und wir dürfen auf weitere Bewertungshöhenflüge des Rocket Imperiums auf jeden Fall gespannt sein.

[…] Seebach hat sich das diese Woche mal am Beispiel von Home24 und Westwing angesehen (“Firmenbewertung von Kinnevik/Rocket Empire – Optimistischer […]