Den Eindruck macht der Kapitalmarkt jedenfalls seit einiger Zeit: Wenn selbst Oliver Samwer eine “how-to” Anleitung für den Kapitalmarkt schreiben muss, dann steht es um den Börsenkurs von Rocket wirklich nicht gut. Die neusten Preisverfälle sind da nur ein weiteres Zeichen für die Problematik, die öffentliche Märkte mit komplexen Investoren-Geschäftsmodellen haben. Zugegebenermaßen sind Rocket’s Entwicklungen in Bezug auf seine eigenständige Investmentfirma sicherlich nicht gerade Maßnahmen, die für Vertrauen sorgen. Wie soll sich ein externer Investor jetzt noch auf vorab-Bewertungen von Investitionsrunden aus dem Hause Rocket verlassen, wenn die Investitionsrunden nicht von unabhängigen Investoren erfolgen? Doch immerhin, durch den Rückkauf von Schuldverschreibungen kann Rocket seine Aktionäre immerhin vorerst wieder positiv stimmen. Doch wird dies sicherlich nur kurzzeitige Effekte haben.

Schaut man sich andere E-Commerce Börsenunternehmen an, dann sieht die Entwicklung hier auch nicht besser aus. So ist beispielsweise der Aktienkurs der E-Commerce Alliance ebenfalls erheblich geschrumpft, wobei die Geschäftsentwicklung sicherlich eine höhere Bewertung zulassen würde. Wieso performen diese Firmenkonstrukte also am Kapitalmarkt überraschend schlecht?

Sicherlich verhalten sich manche Marktteilnehmer zugegebener Maßen ungeschickt. Die stark diskutierten IPO-Bemühungen der German Startups Group haben sicherlich dazu beigetragen, dass viele Marktbeobachter digitalen Inkubatoren in Bezug auf IPO mit eher kritischen Gefühlen beobachten.

Insgesamt stellt sich aber die Frage, ob der Markt hier wirklich Recht hat. Woher kommt denn nun der Discount bzw. die gesunkene Bewertung von Rocket und der E-Commerce Alliance? Meiner Meinung nach hat das viel mit der Komplexität und den unausgeglichenen Gewinnen dieser Unternehmen zu tun. Dies bringt mich zu meiner Grundthese, dass ein an der Börse gehandeltes Inkubatorenkonstrukt einfach keine Gute Idee ist. Nicht, weil das Geschäftsmodell schlecht ist oder mit Unternehmen wie Rocket oder der E-Commerce Alliance kein Geld verdient werden kann (oft ist ganz das Gegenteil der Fall), sondern weil die institutionellen Anleger im deutschen Markt, die sicherlich mehr als 90% des vorhandenen Kapital aussteuern, überhaupt nicht die Möglichkeit und vor allem nicht die Zeit haben, das Geschäftsmodell dieser Firmen tatsächlich zu verstehen. Investoren lernen nicht immer schnell und folgen dem Mantra: „Lass die Finger von Sachen, die du nicht verstehst!“. Aus meiner Sicht liegt die Herausforderung der E-Commerce Alliance und von Rocket also in der hohen Komplexität des Geschäftsmodells, das vom Investorenkreis ganz einfach nicht verstanden wird. Ein Autohersteller zum Beispiel liefert ja ganz einfach vorrechenbare Quartalszahlen ab (außer wenn mal die Software nicht stimmt) und kann dadurch seine Geschäftsentwicklung einfach erklären und regelmäßige Dividenden ausschütten. Er muss auch Investoren gegenüber nicht immer wieder von Neuem sein Geschäftsmodell verteidigen und/oder herleiten. Jeden Quartal eine Umsatz und Gewinnsteigerung zu zeigen ist einfach bei dem Geschäftsmodell von Company Buildern nicht möglich. Dafür hat der Markt aber wenig Verständnis.

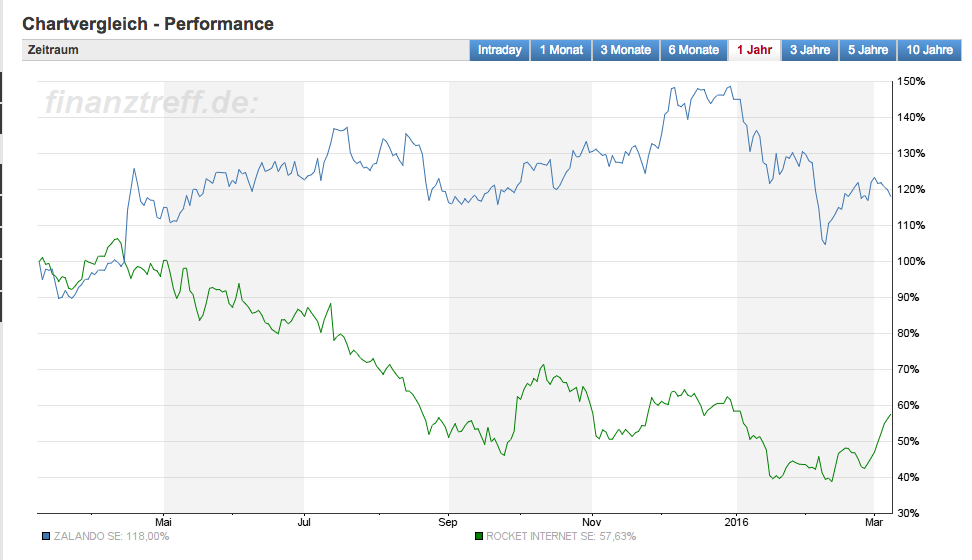

Daher glaube ich, dass es für Inkubatoren weiterhin viel Sinn macht, einzelne Portfoliounternehmen an die Börse zu bringen (Schuhe verkaufen versteht jeder – siehe Vergleich Zalando / Rocket), aber selbst an die Börse zu gehen ist sicherlich im aktuellen Markt keine nachhaltige Strategie, da das notwendige Marktverständnis fehlt. Aber das ist nicht unbedingt problematisch: haben doch die Limited Partner (LPs) zur Zeit so viel Kapital angehäuft, dass es nicht unendlich schwer sein sollte, privates Kapital für Fonds einzusammeln.